|

TEKEN IN OP langetermijnsparen!  |

Langetermijnsparen 2026

Langetermijnsparen 2026

Synoniemen: "Individueel Leven", "Gewone Levensverzekering van de derde pijler"

LAATSTE MOGELIJKHEID!

Minister Van Peteghem diende een wetsontwerp tot fiscale hervorming in om o.a. deze fiscale aftrekpost langetermijnsparen af te schaffen.

Wie reeds een contract lopen heeft zou verder mogen sparen (niet verhogen, indexatie uitgezonderd).

Deze fiscale hervorming is nog steeds niet goedgekeurd, maar het voortbestaan van deze aftrekpost is erg onzeker aangezien de twee andere posten uit dezelfde korf (aftrek eigen woning en aftrek tweede woning) reeds werden adfgeschaft.

Waar langetermijnsparen inbrengen op uw aangifte?

|

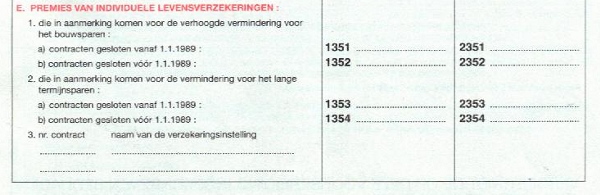

In de rubrieken 1353 kan de oudste of enige aangever zijn of haar jaarlijks gespaard bedrag in lange termijnsparen invullen, maximaal EUR (inkomstenjaar ), en in rubriek 2353 kan de jongste partner zijn of haar gespaard bedrag in lange termijnsparen invullen, eveneens maximaal EUR (inkomstenjaar ).

Zo simpel is dat.

Beperkingen:

- Er is ook nog een tweede maximum van toepassing in functie van uw inkomen, maar daar hoeft u zich niets van aan te trekken indien uw belastbaar jaarlijks beroepsinkomen (loon, vervangingingsinkomsten en pensioen) groter is dan EUR (inclusief bruto 13e maand etc dus). Wie een lager inkomen heeft dan die EUR mag maximaal sparen: (6% van uw belastbaar inkomen + EUR).

- U ziet op de afbeelding van uw belastingsaangifte eveneens staan "vermindering voor bouwsparen":

Heeft u een woonlening eigen woning van na 2015 dan hoeft u zich daar niets van aan te trekken.

Het betreft hier immers de federale rubriek (BelgiŽ) en niet de gewestelijke aftrek (Vlaanderen) voor de woonlening eigen woonst. Dat wil dus zeggen dat personen die bij dit bouwsparen hier niets invullen omdat ze de woningaftrek invullen bij de gewestelijke rubriek voor eigen woning (leningen vanaf 2016), wel degelijk beide aftrekken kunnen cumuleren.

Wat is dan een federale woningaftrek? Bijvoorbeeld een leningaftrek voor een tweede verblijf.

Met het verdwijnen van de woonbonus sedert 2020 is langetermijnsparen sowieso toegankelijk geworden voor iedereen die geen woonbonus meer kan genieten.

Woonleningen van vůůr 2015 en woonleningen niet voor de eigen woning dienen wel gedeeld te worden met deze korfjes van elk EUR per persoon.

- Aangezien het hier gaat om een belastingvermindering op beroepsinkomsten is het vereist dat u een belastbaar jaarlijks beroepsinkomen (loon, vervangingingsinkomsten en pensioen) heeft en dus belastingen dient te betalen in de eerste plaats.

Los van dit alles kan deze aftrek gecombineerd worden met de aftrek pensioensparen, alsook - indien u zelfstandige bent - met de aftrek Vrij Aanvullend Pensioen Zelfstandigen (VAPZ) ťn daar bovenop ook nog - indien u (geconventioneerde) medicus bent - met de aftrek RIZIV VAP Contract aanvullend pensioen.

| Langetermijnsparen in Tak 21 (kapitaalgarantie) |

| |

YTD |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Instapkost (Standaard) | Beheer | Info-fiche | Risk 1-7

| Morning- star * tot *****

| Gemidd. actuarieel 5 jaar | VRAAG AAN ! |

|

|

nvt |

|

|

|

|

|

|

|

|

|

1,0% |

0,5% |

0,5% |

(idpv 6%) |

0% |

fiche |

1 |

nvt |

|

|

| ALLIANZ PLAN FOR LIFE 0%+ |

nvt |

|

|

|

|

|

|

|

|

|

1,5% |

1,0% |

1,0% |

(idpv 6%) |

0% |

fiche |

1 |

nvt |

|

|

|

|

nvt |

|

|

|

|

|

|

|

|

|

1,5% |

1,0% |

1,0% |

(idpv 6%) |

0% |

fiche |

1 |

nvt |

|

|

| Langetermijnsparen in Tak 23 (rendement varieert naargelang marktomstandigheden) |

| |

YTD |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Instapkost (Standaard) | Beheer | Info-fiche | Risk 1-7

| Morning- star * tot *****

| Gemidd. actuarieel 5 jaar | VRAAG AAN ! |

|

|

|

Maak een combinatie uit onderstaande fondsen voor uw contract (maximaal 5) |

1,0% |

1,0% |

1,0% |

|

|

fiche |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

1,50% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

1,50% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

1,50% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,80% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,85% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,63% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,85% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,96% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,96% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,96% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,90% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,54% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

1,50% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

1,50% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

1,50% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,80% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,75% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,74% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,74% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,75% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

1,00% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,70% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,80% |

KID |

|

|

≤ |

|

|

|

|

|

|

|

|

|

|

|

|

|

1,0% |

1,0% |

1,0% |

(idpv 7%) |

0,50% |

KID |

|

|

≤ |

|

Tak 21 rendementen zijn netto na kosten maar voor taxaties en onderworpen aan het fiscale stelsel verbonden aan de winstdeelnemingen, alle premies aan een instaptaks van 2% en de reserves op einddatum aan een eindbelasting. ≤ Hoe deze rendementen lezen? Het Athora Tak23 product Profilife en de onderliggende beleggingsfondsen in kwestie werden opgericht in 2015 of later. Logischerwijs zijn er dan ook voor langere periodes onvoldoende rendementen uit het verleden beschikbaar. Dit fonds belegt echter exclusief in het onderliggende fonds vermeld in de fiche. Dit maakt het mogelijk om voor de jaren ouder dan 2015 benaderende simulaties van rendementen uit het verleden samen te stellen. De hier vermelde rendementen houden reeds rekening met de beheerskosten van het fonds (u moet die er dus niet nog eens van af trekken) maar houden logischerijze geen rekening met de taksen verbonden aan het verzekeringscontract (0% voor pensioensparen en 2% voor langetermijnsparen), aangezien dat een eenmalige kost is, noch met de instapkosten aangerekend door DefA Finance aangezien deze laatsten immers eveneens eenmalig zijn per storting (1%). De rendementen van het Athora fonds zelf worden berekend door Athora en volgens het beheersreglement welk samen met de algemene voorwaarden en de financiŽle infofiche dient gelezen te worden en beschikbaar is op www.athora.com/be/nl.

Het financiŽle risico van producten die gelinkt zijn aan beleggingsfondsen wordt volledig gedragen door de verzekeringsnemer. Aangeduide risicograden zijn op een schaal van 1 tot 7 en onderhevig aan wijzigingen. Morningstar sterren zijn een kwantitatieve rating op basis van historische koersprestaties en variŽren van ťťn * (bij de slechtste in zijn categorie) tot vijf ***** (bij de beste in zijn categorie). Raadpleeg voor de meest recente versies steeds www.athora.com/be/nl. De rendementen uit het verleden zijn geen waarborg voor de toekomst.

** SFDR Europese regelgeving over de openbaarmaking van duurzaamheidsinformatie in de

financiŽle dienstverlening:

- Artikel 6-producten: beleggingsproducten waarin geen duurzaamheidsfactoren

zijn geÔntegreerd en die derhalve niet als duurzame beleggingen kunnen worden

gepresenteerd.

- Artikel 8-producten: beleggingsproducten die niet uitsluitend duurzaam beleggen

beogen. Deze beleggingsproducten bevorderen echter milieu- en/of sociale

kenmerken voor een deel of het geheel van hun activa. De ondernemingen waarin

wordt belegd moeten zich houden aan goede bestuurspraktijken. Voor deze

producten geldt geen strikte verplichting om de belangrijkste negatieve effecten

van hun beleggingen op duurzaamheidsfactoren in aanmerking te nemen.

- Artikel 9-producten: beleggingsproducten met als exclusief doel duurzame

beleggingen

|

|

|

|

| Langetermijnsparen in een zogenaamde Tak 44 (commerciŽle benaming voor een combinatiepolis Tak 21 + Tak 23) |

| Tak 21 luik (kapitaalgarantie) | |

|

| |

YTD |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Instapkost (Standaard) | Beheer | Info-fiche | Risk 1-7

| Morning- star

| Gemidd. actuarieel 5 jaar | VRAAG AAN ! |

| ALLIANZ PLAN FOR LIFE 0%+ |

nvt |

|

|

|

|

|

|

|

|

|

1,5% |

1,0% |

1,0% |

(idpv 6%) |

0% |

fiche |

1 |

nvt |

|

|

| Tak 23 luik (rendement varieert naargelang de marktomstandigheden) |

| |

YTD |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Opbr. |

Instapkost (Standaard) | Beheer | Info-fiche | Risk 1-7

| Morning- star

| Gemidd. actuarieel 5 jaar | VRAAG AAN ! |

|

|

|

|

|

|

|

- |

- |

- |

- |

- |

1,5% |

1,0% |

1,0% |

(idpv 6%) |

0,75% |

fiche |

|

|

į |

|

|

|

|

|

|

|

|

- |

- |

- |

- |

- |

1,5% |

1,0% |

1,0% |

(idpv 6%) |

0,75% |

fiche |

|

|

į |

|

|

|

|

|

|

|

|

- |

- |

- |

- |

- |

1,5% |

1,0% |

1,0% |

(idpv 6%) |

0,75% |

fiche |

|

|

į |

|

|

|

|

|

|

|

|

- |

- |

- |

- |

- |

1,5% |

1,0% |

1,0% |

(idpv 6%) |

1,65% |

fiche |

|

|

į |

|

|

|

|

|

|

|

|

- |

- |

- |

- |

- |

1,5% |

1,0% |

1,0% |

(idpv 6%) |

1,65% |

fiche |

|

|

į |

|

|

|

|

|

|

|

|

- |

- |

- |

- |

- |

1,5% |

1,0% |

1,0% |

(idpv 6%) |

1,65% |

fiche |

|

|

į |

|

į Dit verzekeringsfonds is onderdeel van het tak23-gedeelte van de levensverzekeringspolis Plan For Life. Deze polis is een product van Allianz Belgium. Verzekeraar Allianz Belgium en makelaar DefA Finance treedt op in hoedanigheid van distributeur van het verzekeringsfonds. De rendementscijfers zijn berekend na aftrek van de lopende beheerskosten, maar kunnen geen rekening houden met de in- en uitstapvergoedingen en taksen van de levensverzekeringspolis (te weten 0% taks bij pensioensparen, en 2% bij langetermijnsparen) aangezien dit eenmalige kosten per storting betreffen. Alle informatie over de levensverzekeringspolis vindt u in de financiŽle infofiche, het beheersreglement en in de technische fiches Beleggingsfondsen. Het financiŽle risico van producten die gelinkt zijn aan beleggingsfondsen wordt volledig gedragen door de verzekeringsnemer. Aangeduide risicograden zijn op een schaal van 1 tot 7 en onderhevig aan wijzigingen. Morningstar sterren zijn een kwantitatieve rating op basis van historische koersprestaties en variŽren van ťťn * (bij de slechtste in zijn categorie) tot vijf ***** (bij de beste in zijn categorie). Raadpleeg voor de meest recente versies steeds www.allianz.be. De rendementen uit het verleden zijn geen waarborg voor de toekomst. |

|

|

|

Langetermijnsparen 2026

Langetermijnsparen 2026  Welke formules langetermijnsparen biedt DefA Finance aan?

Welke formules langetermijnsparen biedt DefA Finance aan?