| |

Informations détaillées

FORTUNE BY ATHORA - BRANCHE 23 - FONDS EXTERNES PROPOSÉS

Informations détaillées

FORTUNE BY ATHORA - BRANCHE 23 - FONDS EXTERNES PROPOSÉS

|

|

Présentation générale Présentation générale

FORTUNE BY ATHORA

est le contrat d’assurance de la branche 23 de Athora (ancien Generali Belgium) dans lequel vous pouvez effectuer un placement d’au moins 10 000 EUR dans les fonds ci-dessous.

Comme nous l’avons déjà évoqué, il est selon nous préférable d’investir dans des fonds via la branche 23 plutôt que via des fonds bancaires.

Pour rappel:

- Le régime fiscal de la Branche 23 est en règle générale beaucoup plus favorable que celui des fonds bancaires. Vous payez une taxe unique de 2 % à l’entrée, et c’est tout. Il n’y a plus de précompte mobilier et les plus-values ne sont pas taxées non plus, alors qu’elles le sont pour les fonds bancaires qui investissent plus de 25 % dans des obligations.

- Vous pouvez effectuer un transfert entre des fonds gratuitement une fois par an. Cet avantage n’existe pas dans le cas des fonds bancaires, dans lesquels vous devez vendre le fonds, en acheter un nouveau, et payer à chaque fois la taxe boursière et les frais.

- Succession: rien ne peut être planifié avec une SICAV. Une assurance investissement Branche 23, par contre, est très appréciée pour ses solutions élégantes et détaillées selon vous souhaits.

- La compagnie vous permet d’accéder aux meilleurs gestionnaires de portefeuille du monde.

- Vous pouvez ajouter immédiatement une technique de sécurisation à votre contrat, telle que :

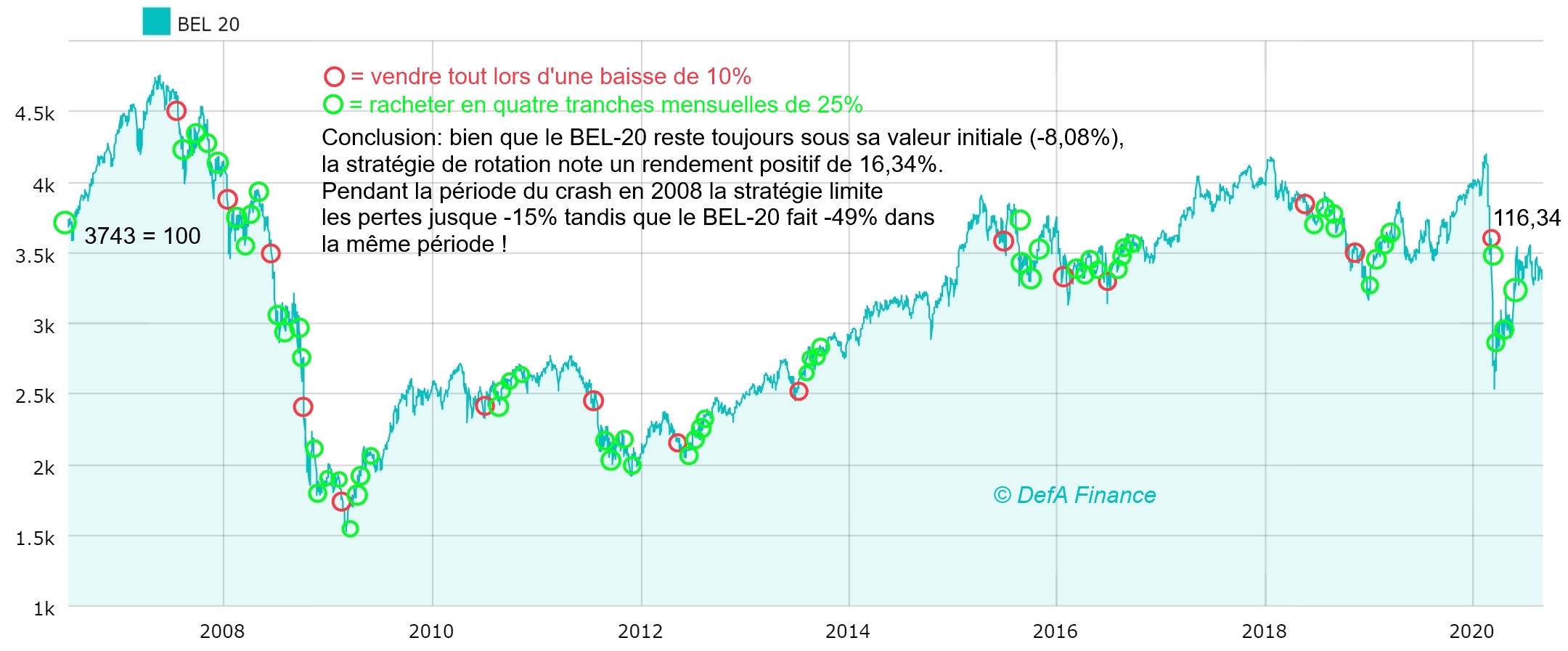

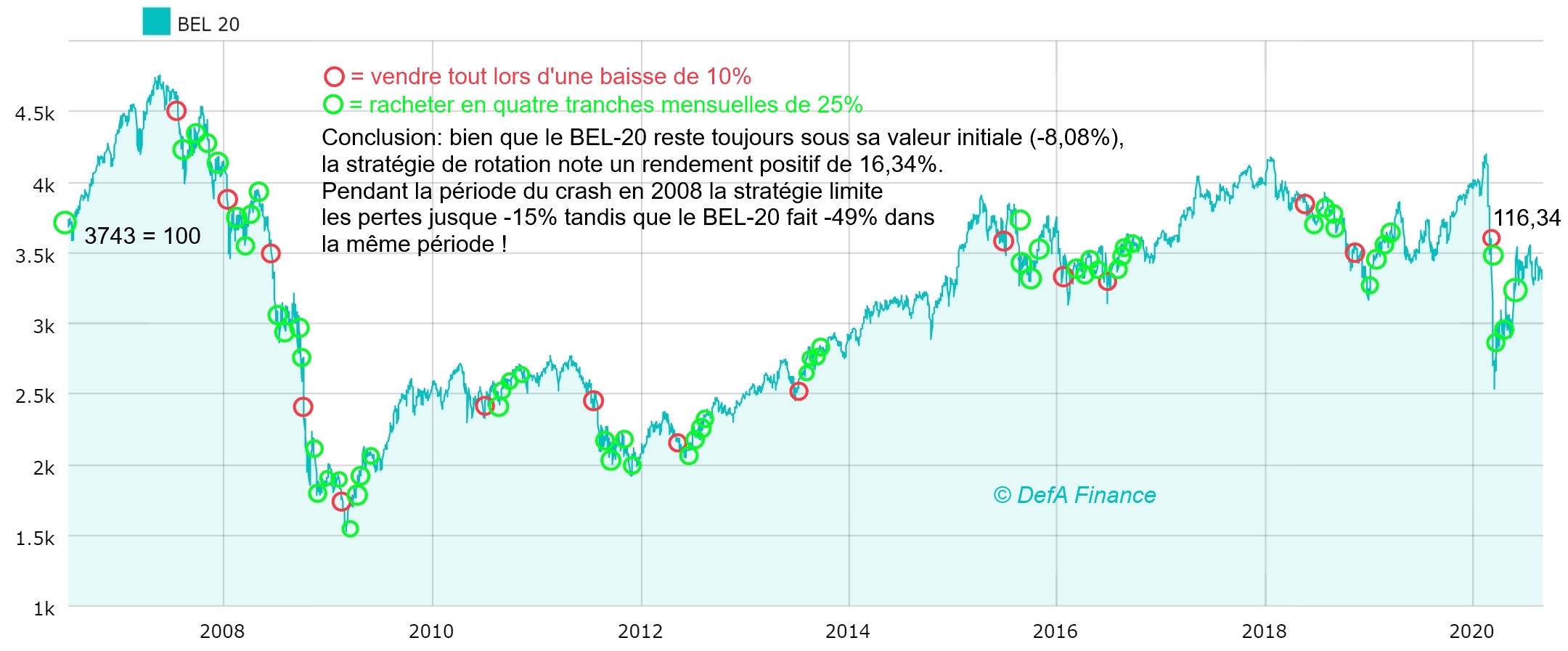

- Stop loss: un ordre de vente est donné automatiquement lorsqu’un seuil de perte défini (par exemple -10 %) est atteint

- Drip feed: : au lieu d’acheter en une fois tous les fonds, votre investissement est étalé, par exemple sur 4 mois, afin de ne pas acheter « au mauvais moment »

Athora a par ailleurs ajouté une stratégie particulièrement intéressante:

- Réinvestissement automatique: vous déterminez d’emblée qu’après une Stop loss, vous réinvestissez automatiquement dans le même fonds, mais en échelonnant le réinvestissement sur quatre mois.

Il s’agit d’une stratégie particulièrement intéressante parce que les cours sont très souvent bas juste après un crash.

Elle nous permet d’approcher au mieux le principe Sell High, Buy Low (voir graphique ci-dessous).

Dans le domaine des fonds de la Branche 23, nous sommes de fervents défenseurs des fonds en architecture ouverte. Cela signifie qu’au lieu de mettre en avant ses propres fonds, la compagnie vous permet d’accéder aux meilleurs gestionnaires de portefeuille du monde.

Athora l’a bien compris et a opté pour des gestionnaires de portefeuille de haut niveau tels que DNCA, Nordea, Ethenea, Carmignac, M&G, Flossbach Von Storch, Financière De L'Echiquier, Edmond De Rotschild et Fidelity.

Cela signifie que votre placement sera géré de manière active et consciencieuse par les meilleurs gestionnaires du monde et ne tombera pas dans l’un des milliers « fonds maison » belges qui remplissent les pages de votre journal.

Cet aspect a son importance, car la seule et unique raison d’être d’un gestionnaire de portefeuille est la bonne gestion de son portefeuille. À la différence d’une banque qui déploie une multitude d’activités, son activité se concentre dans la gestion du patrimoine de ses clients.

| Fonds proposés par Athora dans la Branche 23 |

| | FORTUNE by ATHORA: |

YTD |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Rend. |

Frais d'entrée | Gestion | KID | Risque | Morning star | Moyenne | SOUSCRIRE! |

| |

| |

|

|

Choisissez vos fonds (maximum 5 dans 1 contrat) |

0% > 50.000 EUR

0,45% 25.000 - 49.999

0,90% < 25.000 |

KID |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,80% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,80% |

KID |

|

|

² | |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,96% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,96% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,85% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,80% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,74% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,80% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,80% |

KID |

|

|

² |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

0,50% |

KID |

|

|

² |

|

| ²

Les fonds d’investissement de la branche 23 Athora ont été créés en 2015 ou 2016. Par conséquent, celui-ci n’affiche pas encore de rendements du passé suffisants. Cependant, chaque fonds investit uniquement dans le fonds sous-jacent, ce qui permet de constituer des simulations de rendement pour le passé. Ces rendements tiennent compte des taxes et frais de gestion du fonds, mais pas ceux au niveau du contrat d’assurance. Le risque financier des produits liés à des fonds d’investissement est entièrement supporté par le preneur d’assurance. Les rendements

obtenus dans le passé ne constituent aucune garantie pour l’avenir.

Ce paragraphe est un résumé de la politique d’investissement qui n’a aucune valeur juridique. Seul le texte intégral du "règlement de gestion" du fonds concerné a valeur juridique. Le règlement de gestion est disponible sur le site : www.generali.be.

|

|

Comment accéder à ces gestionnaires de haut niveau ? Comment accéder à ces gestionnaires de haut niveau ?

En principe, seuls les grands portefeuilles (généralement à partir de 500 000 EUR) donnent accès à ces gestionnaires. Toutefois, compte tenu de son importance, le Groupe Athora est lui-même un client de premier plan de tous ces gestionnaires.

En tant que compagnie d’assurance, le Groupe rassemble un grand nombre de primes relativement peu élevées de plusieurs milliers de clients. Ces primes s’additionnent et forment des sommes suffisamment importantes pour acheter des fonds auprès de ces gestionnaires et les regrouper ensuite au sein des Fonds Athora que vous retrouvez ici.

Vous pouvez dès lors souscrire un tel contrat de la Branche 23 à partir de 10 000 EUR. En outre, vous ne devez pas vous limiter à un seul gestionnaire de portefeuille, mais vous pouvez aussi répartir votre investissement entre plusieurs prestataires (maximum 5 par contrat).

Quels sont les frais liés à cette approche ? Quels sont les frais liés à cette approche ?

Tout cela a bien sûr un prix pour Athora :

- Des frais d’entrée s’appliquent. Ils varient en fonction de la commission des courtiers choisis entre 0 % et 3,90 %. Chez nous, vous payez comme d’habitude des frais minimum, à savoir 0,90 % pour les versements inférieurs à 25 000 EUR, 0,45 % pour les versements compris entre 25 000 et 49 999 EUR et 0 % pour les versements supérieurs à 50 000 EUR. Pour les versements complémentaires ultérieurs (à partir de 1 000 EUR), la réserve déjà constituée est naturellement utilisée comme référence.

- Des frais de gestion annuels s’appliquent. Ils tournent généralement autour de 0,85 % par an. Ce chiffre peut varier d’un fonds à l’autre. Vous trouverez tous les détails à ce sujet dans le récapitulatif des règlements de gestion.

- Enfin, des frais de sortie dégressifs s’appliquent au cours des 5 premières années. Ils ne sont plus d’application à partir de la sixième année.

Quelles sont les charges fiscales liées à cette approche ? Quelles sont les charges fiscales liées à cette approche ?

Le régime fiscal de la Branche 23 est en règle générale beaucoup plus favorable que celui des fonds bancaires. Vous payez une taxe unique de 2 % à l’entrée, et c’est tout. Il n’y a plus de précompte mobilier et les plus-values ne sont pas taxées non plus, alors qu’elles le sont pour les fonds bancaires qui investissent plus de 25 % dans des obligations.

Enfin, vous pouvez effectuer un transfert entre des fonds gratuitement une fois par an. Cet avantage n’existe pas dans le cas des fonds bancaires, dans lesquels vous devez vendre le fonds, en acheter un nouveau, et payer à chaque fois la taxe boursière et les frais. Dans la stratégie de rotation ci-dessous, vous pourrez constater que ces achats et ventes peuvent se produire aisément des dizaines de fois à moyen terme.

Comment la stratégie de rotation Sell High - Buy Low fonctionne-t-elle ? Comment la stratégie de rotation Sell High - Buy Low fonctionne-t-elle ?

- Tout le monde le sait : il faut vendre quand le cours est haut, puis acheter lorsqu’il est bas. Pourtant, rares sont finalement ceux qui le font en réalité. Cette situation est due au fait que les cours sont souvent bas juste après un crash, tandis que tout le monde entre pendant cette période dans un état de doute et de crainte.

En d’autres termes, l’émotion l’emporte souvent sur la raison et il est très facile « d’attendre encore un peu ».

Nous avons réfléchi à une autre méthode:

Ne pouvons-nous pas dépasser l’émotion et essayer d’acheter automatiquement quand les cours sont bas et de vendre quand ils sont hauts ?

- Si vous croyez que

- les cours sont hauts juste avant un crash

- et qu’ils sont bas dans les mois qui suivent directement un crash,

il est en effet possible d’automatiser une stratégie consistant à vendre automatiquement via une option prédéfinie de Stop Loss (à -10 %) et à racheter ensuite au cours des 4 mois suivants par échelons de 25 %.

À plus long terme, grâce à notre stratégie de rotation, vous allez dès lors vendre automatiquement à plusieurs reprises lors de fortes baisses ou de crashes et acheter à nouveau automatiquement ensuite via un réinvestissement échelonné jusqu’à l’investissement complet, et ainsi de suite, sans devoir prendre vous-même la moindre décision pendant les périodes difficiles !

- Penchons-nous sur le détail de notre stratégie de rotation appliquée aux 10 dernières années à l’aide d'un graphique bien connu, celui du BEL 20.

Que constatons-nous ?

- Nous investissons 100 au cours de 3743 le 01/07/2006 et observons une hausse jusqu’au point maximum de 4730 en mai 2007.

- En août 2008, le cours diminue de 10 % par rapport à ce maximum de 4730. L’ordre de vente est donné, de sorte que tout est ensuite vendu à 4257 (premier cercle orange).

- On attend ensuite jusqu’au premier jour ouvrable du mois suivant (dans la mesure où cette date tombe au moins 1 semaine plus tard) pour effectuer un premier rachat de 25 % (premier cercle vert après le cercle orange).

- Le mois suivant, on rachète à nouveau 25 %, et ainsi de suite jusqu’au réinvestissement complet de 100 % au mois 4.

- L’option stop loss est alors à nouveau activée et ce processus se répète lors de la forte baisse suivante (deuxième cercle orange).

Quelles sont les conclusions à tirer de ce graphique ?

- Lors des fortes baisses, nous retirons tout notre argent du marché boursier et ne sommes touchés par les baisses que dans une mesure limitée.

- Souvent, mais pas toujours, nous rachetons ensuite à des cours beaucoup plus bas les mêmes actions, jusqu’au réinvestissement complet.

- En suivant cette stratégie de rotation, tout est vendu pas moins de 11 fois au cours de la période, et la totalité est ensuite réinvestie en 44 mouvements d’achat. Cela représente au total 55 mouvements au sein de votre portefeuille, sans que vous ayez dû prendre la moindre décision. Au sein de votre Branche 23, ces mouvements sont en outre gratuits, de sorte que vous ne devez pas payer de frais ni de taxes supplémentaires. Il est évident qu’une telle stratégie est totalement impossible dans le cas de produits bancaires et que la Branche 23 constitue une alternative beaucoup plus favorable pour votre portefeuille.

- Même si le cours du BEL 20 a baissé au cours de cette période de -8,60 % pour passer de 3743 à 3421, notre capital investi a augmenté de 100 à 123, soit une augmentation non négligeable de +23 %. Cela représente une différence de 31,60 % avec un investisseur qui n’aurait pas suivi cette stratégie. Par souci d’exhaustivité, nous devons corriger ce chiffre en tenant compte des frais de gestion appliqués par la compagnie d’assurance qui s’élèvent à +- 0,95 % par an, ce qui ramène la différence nette à 21,61 %. Il s’agit d’un gain considérable pour un investissement dans des actifs sous-jacents identiques, où la seule différence réside dans une stratégie réfléchie de manière intelligente.

- Cette stratégie constitue-t-elle une garantie pour l’avenir, et s’applique-t-elle aussi à d’autres fonds que l’indice BEL20 ? Nous ne pouvons naturellement pas le garantir, mais elle démontre le principe à long terme de manière limpide et elle vous permet au moins de savoir ce que couvre précisément la gestion de votre portefeuille. Il va de soi que vous pouvez à tout moment demander l’interruption de l’option stop loss comme de la stratégie de réinvestissement.

Nous vous proposons cette stratégie pour la gamme proposée par notre partenaire Generali Belgium. Vous pouvez plus précisément rassembler jusqu’à 5 fonds dans un même contrat d’assurance de la Branche 23 et appliquer cette stratégie à ces fonds de manière automatique, sans frais supplémentaires.

Page du producteur Page du producteur

La

description du produit FORTUNE BY ATHORA comme donnée par la société ATHORA se trouve

ici.

L'aperçu, classe de risque et les fiches info de cette sélection de fonds d'investissement se trouve ici: aperçu fonds d'investissement de Athora.

La

fiche info financière

se trouve

ici.

A la différence de ce qui est indiqué dans la fiche informative du produit, les frais d'entrée qui se montent jusqu'à 3,50% maximum, se trouvent réduits à 0% pour placements à partir de 50.000 EUR, 0.45% pour placements entre 25.000 et 49.999 et 0.90% pour placements entre 10.000 et 24.999 dans votre contrat.

Conditions générales

Le conditions générales se trouvent

ici.

Documents de souscription

Pendant les heures de bureau vous pouvez toujours nous contacter pour un entretien personnel. Il est également possible d'obtenir les documents de souscription ici..

|

|

|

Home

Copyright © 1999- DefA Finance - tous droits réservés

|

Comment accéder à ces gestionnaires de haut niveau ?

Comment accéder à ces gestionnaires de haut niveau ? Quels sont les frais liés à cette approche ?

Quels sont les frais liés à cette approche ? Quelles sont les charges fiscales liées à cette approche ?

Quelles sont les charges fiscales liées à cette approche ? Comment la stratégie de rotation Sell High - Buy Low fonctionne-t-elle ?

Comment la stratégie de rotation Sell High - Buy Low fonctionne-t-elle ?

Page du producteur

Page du producteur